blogマンション売却の基礎知識!固定資産税の精算方法と2つの注意点をご紹介

- この記事のハイライト

-

- 固定資産税はマンション売却時に日割り精算をおこなう

- 固定資産税の精算の起算日は地域により異なる

- 固定資産税の精算は売主と買主の任意でおこなう

マンションなどの不動産にかかる固定資産税は、毎年1月1日時点の所有者へ課される税金です。

もし、マンションを年の途中で売却した場合、売却後の固定資産税は誰が負担するのか疑問に思う方もいるのではないでしょうか。

そこで今回は、マンション売却前に知っておきたい基礎知識として、マンション売却における固定資産税の精算方法や精算する時期、精算時の注意点について解説します。

不動産売却をご検討中の方も、参考にしてみてください。

マンション売却における固定資産税の精算方法をご紹介

マンションの売却において固定資産税を精算するには、どのような方法があるのでしょうか。

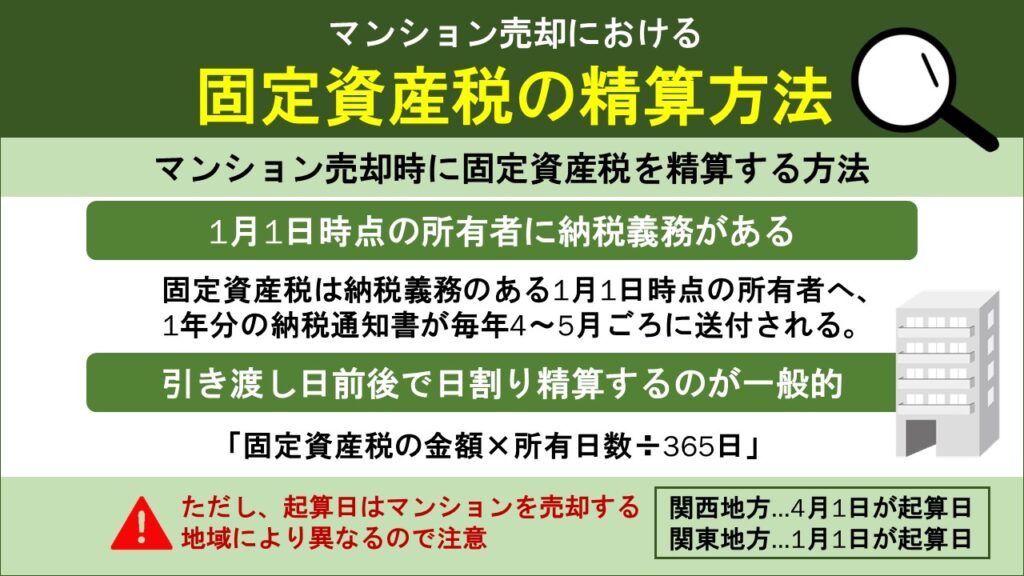

マンション売却時に固定資産税を精算する方法

1月1日時点の所有者に納税義務がある

固定資産税は納税義務のある1月1日時点の所有者へ、1年分の納税通知書が毎年4~5月ごろに送付されます。

では年の途中でマンションを売却した場合、売却後の固定資産税は売主と買主のどちらが負担するのでしょうか。

引き渡し日前後で日割り精算するのが一般的

年の途中でマンションを売却した場合には、1年分の固定資産税額をマンションの引き渡し日の前後にわけて、売主と買主の双方で負担するケースが一般的です。

これは、所有権移転登記をおこなう引き渡し日を基準に日割り計算をおこない、引き渡し日以降の税額相当分を買主側が負担するという精算方法です。

地域により起算日が異なる

売主と買主、それぞれが負担する固定資産税額は「固定資産税の金額×所有日数÷365日」で算出できます。

ただし、その起算日はマンションを売却する地域により次のように異なるため注意が必要です。

- 関西地方…4月1日が起算日

- 関東地方…1月1日が起算日

起算日が異なることで双方の負担額にどれくらい影響するか、次のケースで具体的な精算方法を確認しておきましょう。

- 固定資産税額が12万円のマンション

- 引き渡し日(所有権移転)が8月20日

【ケース①起算日が4月1日の場合】

起算日を4月1日とした場合では、4月1日~8月19日までの141日分が売主負担、8月20日~3月31までの224日分が買主負担となります。

- 売主負担…12万円×141日÷365日=46,356円

- 買主負担…12万円×224日÷365日=73,644円

【ケース②起算日が1月1日の場合】

起算日を1月1日とした場合には、1月1日~8月19日までの231日分が売主負担、8月20日~12月31日までの134日分が買主負担となります。

- 売主負担…12万円×231日÷365日=75,945円

- 買主負担…12万円×134日÷365日=44,055円

このように、起算日をいつにするかにより売主と買主の負担割合が大きく異なるため、起算日は双方の合意を得て売買契約書に明記しておくことが重要です。

マンション売却において固定資産税を精算する時期は?

マンションを売却した際に固定資産税を精算する時期は、いつが良いのでしょうか。

マンション売却のタイミングにより固定資産税の精算時期を考える

固定資産税の納税通知書は、毎年4~5月ごろに送付されます。

もし1月~3月にマンションを売却したならば、その年の固定資産税額がわかりません。

固定資産税の算定基準となる固定資産評価額は3年に1度見直されるため、必ずしも昨年の税額と同じとは限らないのです。

そのため、マンションの売却のタイミングが納税通知書の届く前なのか、あとなのかにより固定資産税を精算する時期を考えなくてはなりません。

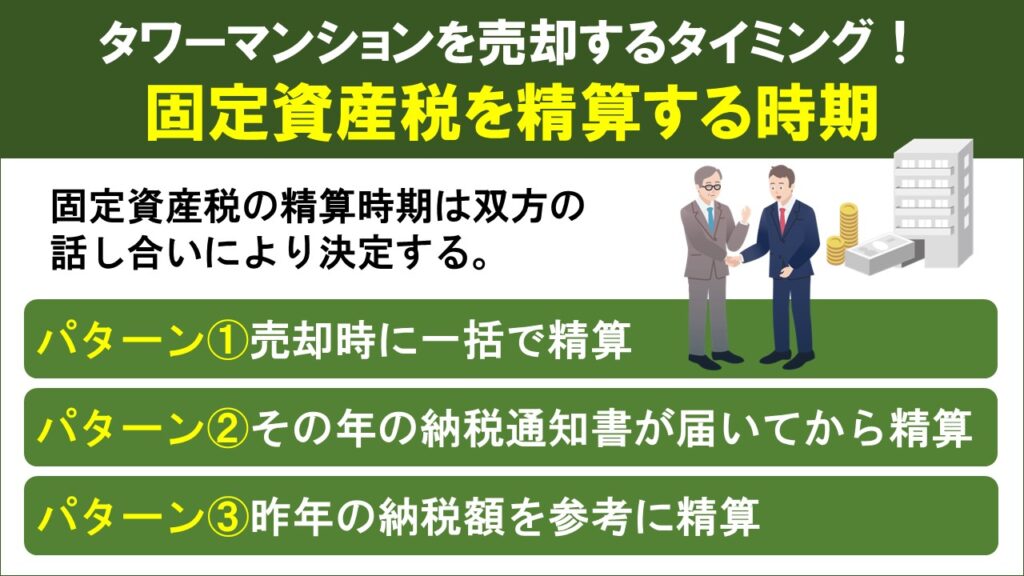

固定資産税の精算時期は双方の話し合いにより決定

固定資産税の精算時期に法的な定めはなく、売主と買主の話し合いにより決定しますが、多くの場合、次の3パターンのいずれかでおこないます。

【パターン①売却時に一括で精算】

1つ目のパターンは、固定資産税額がわかるケースです。

納税通知書が送付されたあとにマンションを売却するのであれば、確定した固定資産税額がわかります。

その場合には、マンションの売却代金とあわせて、物件の引き渡し前に一括で支払われるのが一般的です。

【パターン②その年の納税通知書が届いてから精算】

2つ目のパターンは、固定資産税の納税通知書が届いたあとに精算する方法です。

税額が確定してからの精算なので間違いがなく安心ですが、マンションの売買取引が終了してから改めて買主に連絡を取らなくてはなりません。

【パターン③昨年の納税額を参考に精算】

3つ目のパターンは、マンションの売却代金を決済する際に、昨年の固定資産税額を参考に精算を済ませてしまう方法です。

3年に1度おこなわれる固定資産評価額の見直しがおこなわれない年であれば、昨年と同じ税額を売主と買主でわけて負担すれば問題ありません。

もし、その後納税通知書が届いた時点で昨年分と今年分に差があった場合には、その差額について再精算をおこなうことも可能です。

精算方法や精算時期は売買契約書に明記する

精算方法や精算時期は、売主と買主の双方合意のうえで決定しますが、揉めてしまうケースもあります。

トラブル回避のため、マンション売却の仲介を依頼した不動産会社に精算方法や精算時期を決めてもらうとスムーズでしょう。

また、決定した精算方法や精算時期は売買契約書に明記することが重要です。

マンション売却において固定資産税を精算するときの注意点

マンションを売却する際におこなう固定資産税の精算では、次の2つの注意点を把握しておく必要があります。

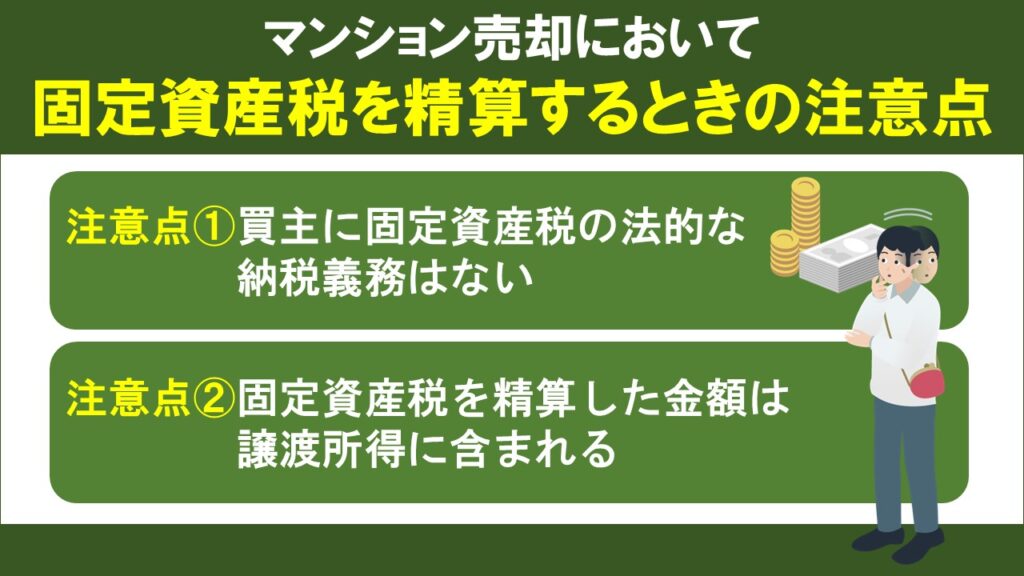

注意点①買主に固定資産税の法的な納税義務はない

まず、マンション売却前に把握しておきたい注意点は、法律上、買主には固定資産税の納税義務がない点です。

固定資産税は、あくまでも1月1日時点の所有者に課される税金で、たとえ年の途中でマンションを売却したとしても、1年分の固定資産税の納税義務は売主にあるのです。

また、マンション売却における固定資産税の精算自体も、法的な義務はなく、売主と買主の任意でおこなうものです。

そのため、マンション売却において固定資産税を精算するときには、その支払い義務や起算日を巡ってトラブルに発展するケースもあるので、注意しましょう。

トラブルを避けるためには、先述したように仲介を依頼した不動産会社が間に入ることが重要です。

通常、マンション売買における固定資産税の取り扱い方法は、売買契約書に記されているとおりに進められるので、不動産会社にお任せください。

その場合でも売主と買主がしっかりと内容を理解しておくことが大切でしょう。

注意点②固定資産税を精算した金額は譲渡所得に含まれる

2つ目のマンション売却前に把握しておきたい注意点は、固定資産税を精算した金額は譲渡所得に含まれるということです。

譲渡所得とは、マンションなどの不動産売却により取得した売却益のことで、マンション売却により得た譲渡所得に対して所得税や住民税が課税されます。

マンションの売却において固定資産税の精算により受け取った金額は、譲渡所得に含めて申告する必要があるので、マンション売却前に把握しておきましょう。

まとめ

マンションの資産価値に応じて毎年課される固定資産税は、決して安いものではありません。

今回ご紹介した固定資産税の精算方法や注意点をマンション売却の基礎知識としてしっかりと身につけ、スムーズな売却成立を目指しましょう。

私たち「不動産売却サポート」は、不動産売却のサポートをしています。

マンション売却に際して不安がある方も、お気軽にお問い合わせください。